海康機器IPO引關注 現金流不足卻向母公司“輸血” 軟件銷售背后暗藏風險

A拆A的資本運作模式逐漸成為資本市場的熱門話題。作為安防行業的巨頭,海康威視旗下子公司海康機器(簡稱“海康機器”)的IPO進程引發了廣泛關注,而其上市前現金流不足卻仍向母公司“輸血”的舉動,以及軟件銷售業務的真實狀況,成為市場討論的焦點。

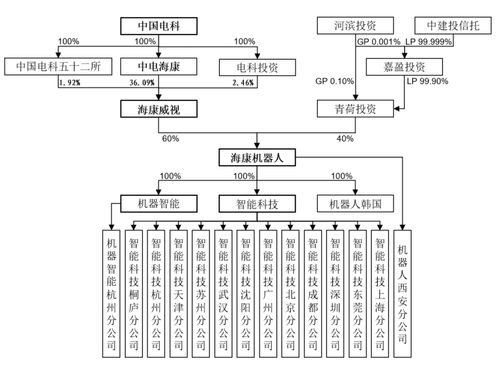

海康機器作為海康威視在機器視覺和智能裝備領域的重要布局,其業務涵蓋了工業相機、智能傳感器等產品,以及相關軟件解決方案。自海康威視在2021年宣布分拆海康機器獨立上市以來,這一“A拆A”舉措被視為優化資產結構、提升子公司在細分市場競爭力的一步。海康機器在IPO申請材料中披露的財務數據顯示,其現金流狀況并不樂觀。報告期內,海康機器經營活動產生的現金流量凈額多次為負,顯示出公司在日常運營中面臨資金壓力。更引人注意的是,盡管自身流動性緊張,海康機器仍通過關聯交易向母公司海康威視支付了大額款項,包括技術使用費、服務費等,這在業內被稱為“輸血”行為。

這種“輸血”現象引發了監管部門和投資者的疑慮。一方面,海康機器在現金流不足的情況下向母公司輸出資金,可能加劇其自身的財務風險,影響獨立運營能力;另一方面,這也讓人質疑母公司是否過度依賴子公司的資金支持,從而損害了小股東的利益。尤其是在軟件銷售業務方面,海康機器的收入結構中,軟件及相關服務占據了重要比重。有分析指出,其軟件銷售高度依賴母公司資源,包括客戶渠道和技術支持,這使得其業務獨立性受到考驗。如果未來與母公司的關聯交易減少,可能對海康機器的業績穩定性造成沖擊。

海康機器的IPO申報也暴露了“A拆A”模式下的潛在問題。A股市場涌現出多起上市公司分拆子公司上市的案例,旨在釋放子公司價值并吸引更多資本。但隨之而來的是,分拆后的子公司是否具備獨立運營能力、關聯交易的合理性等問題成為監管重點。海康機器的案例中,其軟件銷售雖表面上增長迅速,但關聯銷售占比偏高,可能導致其真實市場競爭力的誤判。投資者需警惕,這類業務模式在脫離母公司支持后能否持續增長。

海康機器的IPO之路折射出當前“A拆A”熱潮中的風險與機遇。盡管分拆可能帶來估值提升和業務聚焦,但如果子公司現金流不足且過度“輸血”母公司,將削弱其長期發展潛力。對于投資者而言,在關注海康機器技術優勢和市場前景的也應仔細審視其財務健康度、關聯交易透明度以及軟件銷售等核心業務的獨立性。只有在這些方面得到充分保障,海康機器的上市才能真正為市場帶來價值,而非成為母公司“抽血”的工具。隨著監管政策的收緊,這類分拆案例或將面臨更嚴格的審查,而海康機器的表現也將為行業提供重要參考。

如若轉載,請注明出處:http://www.l8vzno.cn/product/9.html

更新時間:2026-01-07 23:55:59